![]()

LA LIRA

segue: LE BANCHE PRIVATE DI....STATO (E chi vigila? Le stesse Banche!

Prima dell'unità del Regno d'Italia sul territorio c'erano gli istituti bancari autorizzati ad emettere banconote. Nel 1860 vi era la Banca Nazionale Sarda, la Banca di Parma, Banca delle Quattro Legazioni (Bologna e dintorni), la Banca Nazionale Toscana.

Nello stesso anno nasce anche la Banca Toscana di Credito, anch'essa autorizzata ad emettere banconote. Nell'anno successivo, con la proclamazione del Regno d'Italia, la Banca Nazionale Sarda assume la denominazione di Banca Nazionale del Regno d'Italia, assorbe la Banca di Parma e la Banca delle Quattro Legazioni e diventa il pi� importante istituto di emissione del neonato Regno d'Italia, estendendo la sua attivit� anche all'Italia centrale e meridionale.Nel 1866 anche il Banco di Napoli viene autorizzato ad emettere banconote, mentre nell'anno successivo godr� della stessa autorizzazione il Banco di Sicilia. Tre anni dopo, siamo quindi nel 1870, la Banca dello Stato Pontificio riassume la vecchia denominazione di Banca Romana, ottenendo anch'essa dal governo centrale iI riconoscimento del diritto di emissione. Alla fine del 1870, quando il giovane Stato Italiano pu� stabilire a Roma la propria capitale, circolano dunque su tutto il territorio nazionale banconote emesse dai seguenti istituti: Banca Nazionale del Regno d'Italia, Banca Nazionale Toscana, Banca Toscana di Credito, Banco di Napoli, Banco di Sicilia, Banca Romana.

Tutte le banconote emesse da questi istituti hanno corso legale. Ma gi� dal 1866 le banconote circolavano in "corso forzoso".

Il motivo principale di questo provvedimento furono le spese per le operazioni belliche del 1859 e del 1866 che erano state eccezionali per l'intraprendente Re di Sardegna (1859) e per il novello Re d'Italia (1866). Che erano poi la stessa persona, S.M. Vittorio Emanuele II di Savoia. E poich� far debiti � una bella cosa, ma poi bisogna anche pagarli, la quadratura del cerchio si chiamava appunto "corso forzoso", concesso in contropartita ai finanziamenti che lo Stato aveva avuto dalla Banca Nazionale del Regno, ma esteso ovviamente agli altri istituti bancari (provvedimento questo inevitabile: in caso contrario infatti le banconote degli altri istituti avrebbero soppiantato quelle della Banca Nazionale del Regno).

Se riflettiamo per� sugli effetti pratici del corso forzoso, ossia sull'attribuzione "ope legis" di valore a un pezzo di carta (la banconota), noteremo come il corso forzoso si traduca, nella pratica, in un prestito obbligatorio, oltretutto senza interessi, imposto ai cittadini. Si traduce cio� nel trasferire sulle tasche dei cittadini il debito contratto dallo Stato con la Banca.

Questa sa che pu� stampare banconote senza che ne venga chiesta la conversione in oro, quelli devono accettare le banconote che, per loro natura, conoscono per� un fenomeno sconosciuto invece all'oro: la svalutazione, ossia la perdita del "potere di acquisto". E' vero che la legge mi impone di credere che cento lire siano sempre cento lire, ma � altrettanto vero che l'ortolano, il salumiere, il panettiere (che sono poi da sempre i problemi del vivere quotidiano) mi danno, giorno per giorno, qualcosina in meno a fronte di quelle cento lire, perch� a loro volta nutrono poca fiducia in un mero pezzo di carta, anche se la legge autorizza una banca ad emetterlo senza dar nulla in cambio.L'imposizione del corso forzoso della lira ingenera quindi i primi fenomeni di inflazione, per usare un termine oggi fin troppo conosciuto.

Alla fine del 1866 il "circolante" ammontava a lire 650 milioni. Ma il vero problema ingenerato dal corso forzoso non era tanto quello dell'inflazione indotta, quanto il fatto che, essendo all'epoca le banche di emissione delle semplici societ� per azioni, ossia organi di diritto privato, si dava il l� ad una autonomia bancaria sfrenata, si creavano cio� dei soggetti privati investiti della facolt� di "creare ricchezza". E questi soggetti potevano essere (come del resto erano) portatori di interessi particolari (industriali, commercianti, latifondisti ecc.). Se � vero che il periodo del corso forzoso favor� una forte crescita industriale, perch� permise un allargamento del credito, indispensabile in una nazione agricola che muoveva i primi passi verso una struttura pi� moderna, � altrettanto vero che questa espansione (basata su una presunzione di sviluppo e non su solide garanzie gi� esistenti) rischiava di diventare una bomba a scoppio ritardato.

(1874 - CONSORZIO DELLE BANCHE )

Questa serie di preoccupazioni portarono a un primo intervento legislativo: nel 1874 fu costituito il Consorzio Obbligatorio degli istituti di emissione. Le sei banche autorizzate all'emissione venivano sottoposte ad una regolamentazione uniforme, e per ciascuna di esse veniva fissato l'importo massimo di banconote che potevano essere emesse, fissando altresi gli scarti massimi che si potevano tollerare rispetto alle riserve in metalli o valute pregiate. Le banche mantenevano la loro struttura di societ� di diritto privato, ma veniva riconosciuta al Ministro dell'Industria e del Commercio la facolt� di controllo e ispezione.

Nel frattempo la politica governativa (era al potere la "Destra Storica") era tesa al risanamento finanziario dello Stato e il pareggio di bilancio, conseguito nel 1876 dal governo Minghetti, contribu� al consolidarsi di un clima di fiducia in un sistema economico che sembrava ben instradato, tant'� che nel 1884 il corso forzoso venne abolito, con l'intento soprattutto di invogliare i capitali stranieri ad investire in Italia. Non si verific� la corsa alla conversione in oro delle banconote (paventata dalla Destra che, proprio nel 1876, dopo aver pareggiato il bilancio dello Stato, aveva dovuto per� cedere il potere alla Sinistra), perch� ormai la lira riscuoteva fiducia sia all'interno che all'estero. Infatti solo 250 milioni vennero convertiti, a fronte di un circolante ormai superiore al miliardo, e nel giro di un paio di anni quasi la met� di quell'oro era gi� tornato nei forzieri delle banche di emissione. Era una prova di grande stabilit� per la nostra lira, che aument� di quotazione in tutte le Borse estere, attirando capitali stranieri, che vennero investiti in Italia per oltre un miliardo.

Se la lira dell'ancora adolescente Regno d'Italia iniziava il suo cammino nelle valute di importanza internazionale, il sistema bancario di emissione evidenziava invece i suoi difetti di fondo e la carenza di controlli veramente efficaci. Il Diavolo, � cosa nota, produce ottime pentole ma, in quanto a coperchi, non vale molto. In vena di proverbi, vorremmo citarne un altro: "La tentazione fa l'uomo ladro". Ma prima di spiegarvi perch� citiamo questa popolar saggezza, permettete, cari lettori, una domanda un po' maliziosa; mettetevi una mano sul cuore e rispondete con tutta sincerit�: chi di voi, se in un domani, per qualche strana ed eccezionale circostanza, si trovasse autorizzato a stampare dei bei foglietti di carta con scritto "vale lire mille", se la legge imponesse a tutti i cittadini di accettare questi foglietti, chi di voi, dicevamo, non indugerebbe, almeno per un attimo, nel pensierino di quante cose belle si potrebbero fare se il pulsante che ferma la macchina da stampa si guastasse, e la macchina continuasse a stampare, stampare, stampare.

Scherzavamo, naturalmente, per introdurre l'argomento dello scandalo della Banca Romana, scandalo per certi versi provvidenziale, perch� fu quello che fece scattare i primi campanelli d'allarme sul sistema di emissione delle banconote.

( LA BANCA ROMANA )

La Banca Romana era sorta nel 1835, per iniziativa di un gruppo di capitalisti francesi e belgi. Nel 1851 aveva assunto la denominazione di Banca dello Stato Pontificio, divenendo l'istituto di emissione degli Stati della Chiesa. Dopo gli eventi militari e politici che culminarono nel 20 settembre del 1870, e con la proclamazione di Roma Capitale, la banca riassunse la sua vecchia denominazione, mantenendo, come avevamo gi� visto, il suo diritto ad emettere banconote. La proclamazione di Roma Capitale aveva provocato una vera "febbre" edilizia e per alimentare i cantieri che sorgevano come funghi gli imprenditori fecero un gran ricorso al credito. Nell'atmosfera da "conquista del West" in cui si svolgeva questa attivit� erano carenti i controlli sulla reale solvibilit� dei debitori, ed esistevano gi� (vizio antico, Calvi, Sindona & C., in fondo, non hanno inventato proprio nulla di nuovo...) i clienti e le "clientele" a cui non si poteva negare un credito bancario.

Quando il grande boom edilizio si sgonfi� ed iniziarono i fallimenti, la Banca Romana risult� una delle pi� esposte, sepolta sotto una valanga di cambiali che valevano come carta straccia, data l'insolvenza dei debitori. Fin qui, non vi sarebbe stato nulla di particolarmente nuovo: una banca che rischia di andare a picco per aver concesso crediti a eccessivo rischio non era una novit�. Altro era l'aspetto veramente allarmante: come accertarono gli ispettori del ministero dell'Industria, Alvisi e Biagini, il governatore Bernardo Tanlongo, "dominus" della Banca Romana, aveva trovato un'elegante soluzione al problema dei clienti insolventi: emetteva banconote "a ruota libera". Aveva superato spensieratamente di 25 milioni il limite consentito, e poi, non soddisfatto, ne aveva stampati altri nove clandestinamente, senza alcuna annotazione nelle registrazioni contabili. Eravamo nel 1889. Inaugurando un comportamento che sarebbe divenuto col tempo uno dei pi� popolari sport nazionali, Crispi, allora primo ministro, insabbi� l'inchiesta: erano in troppi ad aver banchettato con le casse della Banca Romana. Per la cronaca, ministro del Tesoro era all'epoca tale Giovanni Giolitti.

E proprio quest'ultimo, quando divenne a sua volta primo ministro, tent� il colpo gobbo per calare definitivamente il sipario sullo scandalo della Banca Romana: propose la nomina di Tanlongo a senatore (i senatori erano all'epoca, giova ricordarlo, di nomina regia). Ma venne battuto sul tempo da un irruente deputato repubblicano, gi� combattente garibaldino, Napoleone Colajanni, che il 20 dicembre 1892 rendeva noto in Parlamento il rapporto dell'ispettore Alvisi (che l'aveva affidato, in punto di morte, ad amici per scaricarsi la coscienza). Una commissione d'inchiesta, che concluse i suoi lavori il 20 marzo 1893, rilev� tra l'altro, oltre a quanto gi� appurato a suo tempo dagli ispettori, un "buco" di cassa di 20 milioni. II cassiere principale, Lazzaroni, sfugg� col suicidio al carcere, le cui porte si aprirono invece, il 13 giugno del 1893, per il governatore della Banca, Tanlongo. Giolitti rassegn� le dimissioni da primo ministro e per una decina d'anni dovette restarsene in freezer.

Non ci soffermiamo sulla faida Giolitti-Crispi che caratterizz� tutta la faccenda: entrambi implicati, entrambi speranzosi di fregarsi vicendevolmente, entrambi infangati politicamente dallo scandalo. Al di l� di queste poco edificanti lotte per il potere, il segnale d'allarme per� era grosso. il potere di emettere banconote era stato usato illecitamente e lo scandalo rischiava di vanificare anni di lavoro che, come vedevamo sopra, avevano generato una diffusa fiducia nella lira italiana.

( NASCE LA BANCA D'ITALIA )

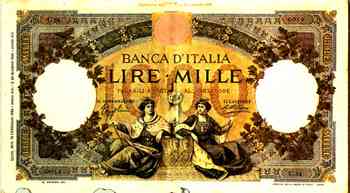

Nel 1893 si attua cosi la prima riforma del sistema di emissione. La Banca Romana veniva posta in liquidazione e le operazioni erano affidate al nuovo istituto, la Banca d'Italia, sorta dalla fusione della Banca Nazionale del Regno con la Banca Nazionale Toscana e con la Banca Toscana di Credito. La Banca d'Italia nasceva con la forma giuridica della societ� anonima (oggi diremmo "societ� per azioni") e, sotto la guida del governatore Stringher, iniziava a "rimettere ordine" nella circolazione monetaria.

Restavano a questo punto tre istituti autorizzati ad emettere banconote: la neonata Banca d'Italia e i due banchi meridionali, il Banco di Napoli e il Banco di Sicilia. Il nuovo secolo iniziava tra speranze di progresso e di benessere. Nascevano in quegli anni, con capitali tedeschi, due banche che avrebbero rianimato la finanza e dato una grossa spinta all'industria: la Banca Commerciale Italiana e il Credito Italiano. Il trasferimento di forza-Iavoro all'industria decongestion� � campi, rendendo meno disagiata la condizione di vita dei contadini, mentre le nuove leve operaie, pur con tanti problemi di integrazione nelle citt�, non conobbero i paurosi livelli di sfruttamento a cui era stato sottoposto un secolo prima l'operaio inglese. Il ritardo della nostra "rivoluzione industriale" infatti fece s� che questa coincidesse con lo sviluppo del movimento sindacale e quindi coi primi seri tentativi di tutela del lavoratore. Insomma, tutto andava bene: il Paese progrediva e la nostra lira viveva un momento quieto. Era una moneta convertibile, che nel 1909 arriv� addirittura a "far aggio" sull'oro, cio� a valere pi� del suo corrispettivo in metallo prezioso, con una circolazione regolare, ora pi� vigilata dopo la dura lezione data dal clamoroso scandalo della Banca Romana.

Ma la vecchia Europa era piena di convulsioni; l'impero Austro-Ungarico, mutilato negli anni a beneficio della Prussia e dell'Italia, era deciso a non subire ulteriori umiliazioni. L'Italia aveva intrapreso la conquista della Tripolitania e della Cirenaica approfittando dei contrasti tra il Kaiser e la Francia, che aveva occupato il Marocco. I paesi balcanici stavano costituendo una lega per scacciare definitivamente i Turchi dall'Europa. Tutto questo fuoco che covava sotto la cenere scoppi� definitivamente il 28 giugno del 1914, quando le rivoltellate di Gavrilo Princip contro l'arciduca d'Austria Francesco Ferdinando diedero il pretesto a Vienna per iniziare la guerra contro la Serbia. In poco pi� di un mese Germania, Russia, Francia e Inghilterra scesero in campo. La nostra neutralit� dur� meno di un anno.

Come inevitabile conseguenza dell'entrata in guerra, il "corso forzoso" fu nuovamente introdotto nel 1915. Lo sforzo bellico comportava spese eccezionali, n� si poteva rischiare una corsa all'oro in cambio di banconote. E la lira rimase non convertibile per altri dodici anni, fino al 21 dicembre 1927, quando il corso forzoso fu abolito e fu stabilito il nuovo rapporto di 3,66 lire-carta per una lira oro, sancendo cosi ufficialmente, pur col mantenimento della convertibilit�, la divaricazione tra valore nominale della cartamoneta e valore effettivo. Ma nel settore della monetazione, l'avvenimento importante era gi� accaduto l'anno precedente: con la legge 812 del 6/5/26 l'emissione di banconote era stata assegnata in esclusiva alla Banca d'Italia, alla quale venivano assegnate le riserve metalliche del Banco di Sicilia e deI Banco di Napoli e che doveva, in contropartita, farsi carico per intero della produzione del circolante necessario alle esigenze economiche del paese.

In quel 1926 fu quindi creata la situazione in cui viviamo tuttora: la Banca d'Italia � l'unico istituto autorizzato ad emettere banconote. Le banconote dei banchi meridionali circolarono ancora per un quinquennio, ad esaurimento, venendo via via ritirate e sostituite con quelle della Banca d'Italia. Questo provvedimento doveva essere quello definitivo per il riordino della monetazione, anche in armonia col resto dell'Europa, dove ogni paese aveva un solo istituto di emissione, con l'eccezione della Gran Bretagna, che manteneva la differenza sul suo territorio tra sterlina inglese, scozzese e irlandese (peraltro tra loro intercambiabili), per poter esercitare meglio e in modo accentrato il controllo sulla massa circolante di danaro liquido. L'esclusiva alla Banca d'Italia arrivava dopo che il grande aumento della massa circolante (favorito dal corso forzoso) aveva causato un incremento dei prezzi all'interno e un crollo delle quotazioni internazionali della lira. All'epoca la moneta di riferimento era la sterlina (come oggi � il dollaro).

( LA QUOTA "NOVANTA" )

Nel 1922 per acquistare una sterlina erano necessarie 90 lire. Nel 1926 ne servivano 154. Il governo di Mussolini fece del ritorno a "quota novanta" una questione di prestigio: l'obiettivo fu raggiunto nel dicembre del 27, quando fu fissata una quotazione di lire 92,46 per una sterlina. E il 21 dicembre, come dicevamo sopra, il corso forzoso veniva abolito.

Era per� alle porte un'altra crisi, quella del 29, che dal crollo di Wall Street port� i suoi effetti in tutto il resto del mondo occidentale.

E nel 1925, pur mantenendo la convertibilit� della lira, venne sospeso l'obbligo

della copertura in oro in misura del 40%.

Curioso modo all'italiana per reintrodurre un "quasi-corso forzoso". L'anno successivo la Banca d'Italia fu trasformata in Istituto di diritto Pubblico, assumendo anche la funzione di `"banca delle banche" e di controllo sull'esercizio del credito. Intanto il governo proclam�, a conclusione della guerra con l'Etiopia, l'Impero: l'entusiasmo fu tale da far passare in seconda linea il fatto che la faccenda era costata la bellezza di dodici miliardi. Poi ci fu la partecipazione alla guerra civile in Spagna e di l� a poco il mondo sprofondava nella tragedia della Seconda Guerra Mondiale. Il "corso forzoso" diveniva la norma in cui viviamo tuttora, con la particolarit� che sempre pi� spesso i decreti ministeriali di autorizzazione alla Banca d'Italia all'emissione di banconote omettono un piccolo particolare: l'importo massimo dell'emissione. Con tutti i limiti della sintesi, abbiamo cosi visto come la banconota, da "certificato di deposito" di un valore reale sia diventata essa stessa "valore". E ci sorge una maligna domanda: Tanlongo fu un furfante o solo un anticipatore? In fondo, non aveva fatto altro che emettere banconote a fronte di un oro che non aveva.....Per chiudere, vorremmo accennare ad altri mezzi di pagamento cartacei. In primis, il "biglietto di stato". Chi non ricorda il biglietto di stato da lire 500, stampato perch� le monete d'argento di pari importo erano sparite dalla circolazione, divenendo di fatto pezzi da collezione? E chi non � pi� giovanissimo ricorder� i "biglietti di stato a corso legale" da lire una, due, cinque e dieci. Dal punto di vista pratico, per il cittadino, il biglietto di stato � del tutto assimilabile alla banconota. Non viene per� emesso da una banca, ma dallo Stato stesso, che pu� cos� porre rimedio a carenze di piccoli tagli (come fu nel caso delle cinquecento lire), oppure pu� autofinanziarsi per proprie esigenze, emettendo, di fatto, dei pezzi di carta che rappresentano un debito pubblico fluttuante, senza interessi. E' da notare che per il biglietto di stato non si pone neanche il problema del "corso forzoso", perch� questo � insito nel biglietto stesso, che infatti non contiene una promessa di pagamento ("pagabile a vista al portatore"), ma solo la dizione "a corso legale". Non esistono ai giorni nostri "biglietti di stato" in circolazione, ma in passato si � fatto spesso ricorso a questo mezzo di pagamento. Attualmente tutte le banconote sono emesse dalla Banca d'Italia, mentre la Zecca di Stato (gestita dall'Istituto Poligrafico dello Stato) provvede solo alla battitura delle monete metalliche che, come � noto, non sono di metallo pregiato e in tal senso costituiscono anch'esse una moneta a "corso forzoso".

(I MINIASSEGNI )

Da ultimo, vorremmo ricordare il curioso fenomeno dei "mini-assegni". Negli anni 1976 e 77 la carenza di monete di piccolo e piccolissimo taglio era diventata cos� grave da indurre alcune banche ad emettere assegni circolari per importi che variarono dalle cinquanta alle trecentocinquanta lire, per far fronte alle richieste della clientela che aveva bisogno di questi tagli per le normali esigenze quotidiane di pagamenti. Per ragioni pratiche questi assegni erano pi� piccoli dei tradizionali assegni del "libretto": da qui la denominazione di "mini-assegni". Le banche che non erano autorizzate all'emissione di assegni circolari trovarono l'escamotage di emettere assegni bancari, da loro interamente compilati a stampa, ma ufficialmente tratti da loro clienti a favore di "portatore". La faccenda dur� un paio d'anni e fu un ottimo rimedio ad una carenza di spiccioli che diventava davvero insopportabile, ma si tradusse anche in un ottimo affare per le banche: infatti moltissimi di questi mini-assegni non tornarono mai alla banca per il pagamento, vuoi perch� smarriti o deteriorati dall'eccessiva circolazione, vuoi perch� divenuti oggetto di collezione, con tanto di quotazioni. E cos� diverse banche assunsero per due anni la veste di "istituti di emissione" di piccoli tagli, a corso forzoso, stabilito non de iure, ma con i dati di fatto.

Il fenomeno cess� quando la Zecca di Stato, passata in gestione al poligrafico dello Stato, fu finalmente in grado di far fronte alle necessit� di piccoli tagli. All'epoca dei mini-assegni ci fu polemica perch� si disse che in diverse banche avessero operato tanti piccoli Tanlongo, emettendo assegni circolari senza avere il deposito liquido previsto dalla legge. Nulla ci autorizza ad avallare questo sospetto. Sta di fatto che l'affare le banche lo fecero comunque, perch� a fronte di quei titoli, per emettere i quali avevano ricevuto un deposito in danaro, le richieste di rimborso furono minori della massa circolante. E questo non � indubbiamente un "corso forzoso", ne ottiene per� i medesimi risultati.

segue: LE BANCHE PRIVATE DI....STATO (E chi vigila? Le stesse Banche!